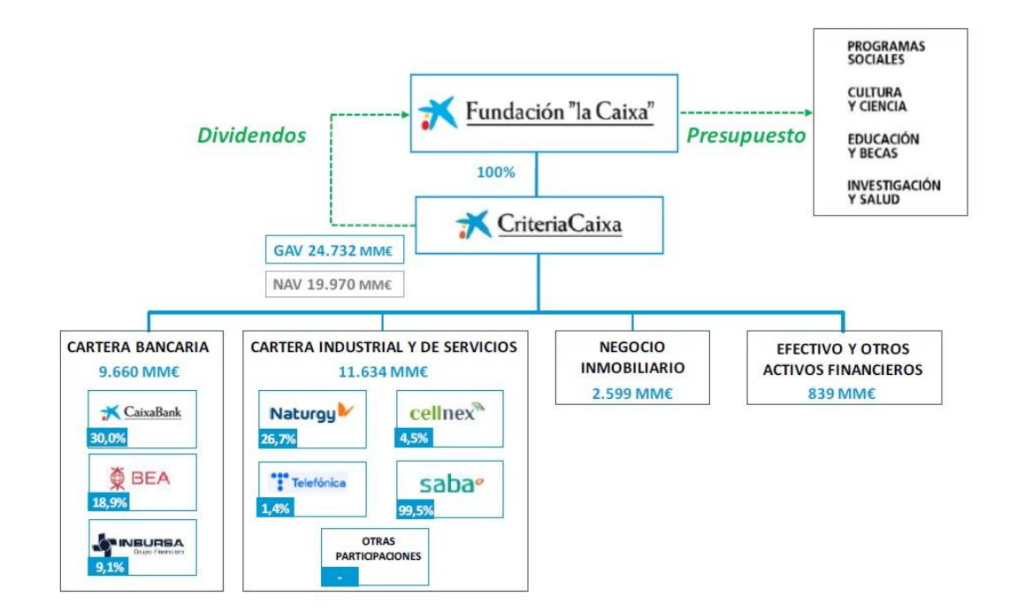

- El valor bruto de los activos (GAV) de CriteriaCaixa alcanzó los 24.732 millones de euros, con un incremento del 3,9% respecto el cierre del 2021, gracias a la recuperación de las cotizaciones de la cartera de renta variable.

- El valor neto de los activos (NAV) de Criteria alcanzó los 19.970 millones de euros, un 10,4% más que al cierre de 2021.

- En el primer semestre, CriteriaCaixa ha repartido 205 millones de euros en dividendos a su accionista único Fundación «la Caixa».

Barcelona, 1 de septiembre de 2022.- CriteriaCaixa, compañía que gestiona el patrimonio

empresarial de la Fundación ”la Caixa”, obtuvo un beneficio neto consolidado recurrente de 744

millones de euros en el primer semestre de 2022, un 26% más que en el mismo periodo del año

anterior, gracias a la mejora en un 12% de la aportación de sus participaciones bancarias

(principalmente CaixaBank), y en un 49% de la cartera industrial y de servicios (Naturgy, entre

otros).

El resultado neto consolidado disminuyó un 50% respecto del mismo periodo del año anterior,

debido a los resultados extraordinarios de 891 millones de euros registrados en 2021,

correspondientes al impacto atribuido a CriteriaCaixa derivado de la fusión de CaixaBank y

Bankia, formalizada a finales del primer trimestre de 2021.

El valor bruto de los activos de CriteriaCaixa ascendió a 24.732 millones de euros a cierre del

primer semestre, un 3,9% más respecto al cierre de 2021. Del total, un 82,7% corresponde a

renta variable cotizada, un 10,5% al negocio inmobiliario, un 3,4% a renta variable no cotizada,

un 0,8% a renta fija y otros, y un 2,6% a caja y equivalentes. Esta composición muestra la elevada

liquidez de la cartera, ya que los activos cotizados y la caja y equivalentes representan en

conjunto más del 85% del total.

Por otra parte, el valor neto de los activos de CriteriaCaixa ascendió a 19.970 millones de euros,

un 10,4% superior al del cierre de 2021. Esta mejora se debe, principalmente, a la mejora de la

cotización de CaixaBank (+37,4%).

Los dividendos recibidos en el primer semestre de 2022 ascienden a un total de 564 millones de

euros, y superan ya los ingresados durante todo el ejercicio 2021 (525 millones), gracias a la

mejora de los resultados de las empresas participadas tras los impactos iniciales de la pandemia

y al levantamiento de las restricciones en las políticas de remuneración recomendadas por el

BCE para las entidades financieras. Del total de dividendos recibidos este primer semestre, 354

millones corresponden a CaixaBank, 129 millones a Naturgy y 20 millones a Bank of East Asia.

En el primer semestre, CriteriaCaixa ha repartido 205 millones de euros en dividendos a su

accionista único, la Fundación ”la Caixa”. En 2022 la Fundación tiene un presupuesto de 515

millones de euros; para programas sociales (59,8%), cultura y ciencia (21,4%), investigación y

salud (10,3%) y educación y becas (8,5%).

Gestión de la cartera

En los últimos años, CriteriaCaixa está llevando a cabo un ejercicio de diversificación de su

portafolio en distintas participaciones minoritarias en sociedades cotizadas, priorizando

compañías pertenecientes a países OCDE (principalmente europeos y Estados Unidos). La

cartera alcanza ya más de 80 empresas de 15 países distintos. La gran mayoría de los nombres

de esta cartera son grandes compañías líderes en sus respectivos sectores, destacando que en

torno al 63% de ellas son large cap (empresas con una capitalización bursátil superior a los

10.000 millones de euros).

En el primer semestre de 2022 se ha efectuado una inversión neta de 172 millones de euros en

ampliar la cartera de diversificación. En el capítulo de desinversiones, cabe destacar que, en

enero de 2022, y tras la oferta pública de adquisición (OPA) lanzada en 2020 por Veolia sobre el

100% de Suez, CriteriaCaixa vendió el 5,8% de su participación en la misma, por un total de 737

millones de euros.

El valor de mercado de dicha cartera asciende al cierre del primer semestre a 2.171 millones de

euros, distribuidos en los siguientes sectores: Consumo (28,5%), Salud (20,3%), Materiales y

otros (13,3%), Automóviles y componentes (12,3%), Telecomunicaciones y Tecnología (11,2%),

Infraestructuras (9%), Bienes de equipo (4,2%) y Energía y utilities (1,2%).

Por otro lado, la cartera inmobiliaria de CriteriaCaixa alcanzó un valor de 2.599 millones de euros

en el periodo, y llevó a cabo nuevas inversiones por valor de 98 millones de euros.

Dentro del proceso inversor, CriteriaCaixa también tiene en consideración aspectos vinculados

a criterios ESG (Environmental, Social y Governance, por sus siglas en inglés), identificando

aquellas sociedades que mantienen fuertes compromisos en sus políticas en materia de

sostenibilidad, acreditadas a través de reconocidos índices de sostenibilidad internacionales.

Perfil financiero

Al cierre del primer semestre, la deuda bruta del Grupo Criteria ascendió a 4.762 millones de

euros, frente a los 5.713 millones de euros a 31 de diciembre de 2021, tras la amortización de

un bono senior de 1.000 millones de euros de nominal que venció en el mes de abril. Durante

este periodo, CriteriaCaixa ha seguido gestionando activamente sus fuentes de financiación.

CriteriaCaixa ha mantenido su posición financiera con unos niveles de liquidez confortables,

hasta los 1.199 millones de euros, que incluye tanto la caja y equivalentes como las pólizas de

crédito comprometidas y no utilizadas. La vida media de la deuda es de 2,9 años.

Las agencias de rating han ratificado en abril de 2022 la calidad crediticia de CriteriaCaixa en

BBB+ por parte de Fitch Ratings (mejorando la perspectiva de negativa a estable) y en Baa2 por

parte de Moody’s (perspectiva estable).

ANEXOS

Cuenta de Resultados consolidada de gestión de CriteriaCaixa – Primer Semestre 2022:

Estructura del Grupo al cierre de 2021: