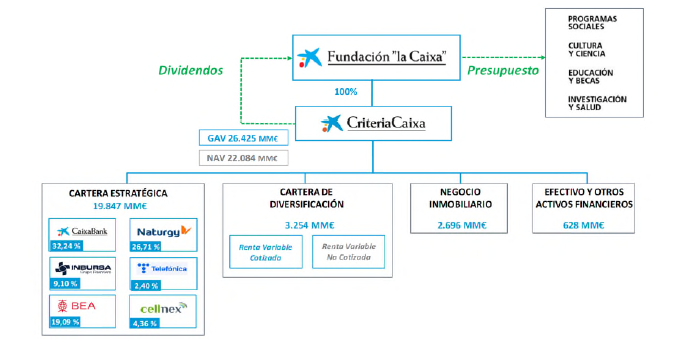

- El valor bruto de los activos (GAV) de CriteriaCaixa alcanzó los 26.425 millones de euros, con un incremento del 7,5% respecto el cierre del 2022, gracias al buen comportamiento de las cotizaciones de su cartera de renta variable.

- El valor neto de los activos (NAV) alcanzó los 22.084 millones de euros, un 12,3% más que al cierre de 2022.

- En el primer semestre, CriteriaCaixa ha distribuido 210 millones de euros a su accionista único (dividendo social), la Fundación ”la Caixa”.

Barcelona, 31 de julio de 2023.- CriteriaCaixa, compañía que gestiona el patrimonio empresarial de la Fundación ”la Caixa”, obtuvo un beneficio neto consolidado de 1.044 millones de euros en el primer semestre de 2023, un 40% más que en el mismo periodo del año anterior, gracias a la mejora de los resultados de sus dos principales participadas, CaixaBank y Naturgy.

El valor bruto de los activos de CriteriaCaixa ascendió a 26.425 millones de euros en el primer semestre, un 7,5% más respecto al cierre de 2022. Del total, un 84% corresponde a renta variable cotizada, lo que muestra una elevada liquidez de sus activos, y y un 10% al negocio inmobiliario, entre otros.

Por otra parte, el valor neto de los activos de CriteriaCaixa ascendió a 22.084 millones de euros, un 12,3% superior al del cierre de 2022. Esta mejora se debe, principalmente, al buen comportamiento de las cotizaciones de Naturgy (+12,1%), Grupo Financiero Inbursa (+23,8%), CaixaBank (+3,1%) y Cellnex (+19,6%). Asimismo, destaca la fortaleza del flujo de caja operativo, que asciende a 724 millones de euros, gracias al incremento de los dividendos recibidos durante el semestre, que ascienden a un total de 791 millones de euros (564 millones en el mismo periodo del año anterior). Del total de dividendos recibidos este primer semestre, 558 millones corresponden a CaixaBank (354 millones en el primer semestre de 2022), 129 millones a Naturgy, 20 millones a Telefónica, 10 millones a Bank of East Asia y 74 millones a la cartera de diversificación.

En el primer semestre, CriteriaCaixa ha distribuido 210 millones de euros (dividendo social) a su accionista único, la Fundación ”la Caixa”, que en 2023 tiene un presupuesto para acción social de 538 millones de euros, distribuidos en programas sociales (59,4%), cultura y ciencia (20,9%), investigación y salud (11,5%) y educación y becas (8,2%).

Gestión de la cartera

La cartera estratégica de CriteriaCaixa está compuesta por las participaciones en CaixaBank (32,24%), Naturgy (26,71%), Grupo Financiero Inbursa (9,10%), The Bank of East Asia (19,09%), Cellnex (4,36%) y Telefónica (2,40%). Su valor de mercado a 30 de junio de 2023 asciende a 19.847 millones de euros, con una evolución positiva respecto el cierre de 2022 (18.088 millones de euros). Durante el primer semestre se han invertido en esta cartera 48 millones de euros, concretamente en Telefónica.

Por otro lado, CriteriaCaixa mantiene una cartera de diversificación que comprende distintas participaciones minoritarias en sociedades cotizadas, priorizando compañías pertenecientes a países de la OCDE (principalmente europeos y de Estados Unidos). Esta cartera cuenta con alrededor de 80 compañías, en 13 países distintos, siendo la mayoría de ellas grandes compañías líderes en sus respectivos sectores.

En el primer semestre de 2023 la estrategia de gestión de esta cartera se ha focalizado en la captura de valor a través de la rotación de compañías. A 30 junio de 2023, el valor de mercado de la cartera ascendió a 2.410 millones de euros, distribuidos principalmente en los siguientes sectores: Consumo discrecional (22%), Salud (17%), Consumo no Discrecional (14%), Tecnología (12%) y Materiales (8%), entre otros.

Por otro lado, la cartera inmobiliaria de CriteriaCaixa alcanzó un valor de 2.696 millones de euros en el periodo. En este primer semestre destaca, entre otros, que en Infinitum Resort se ha completado la comercialización de la primera fase de 150 apartamentos y se ha iniciado la construcción y comercialización de una segunda fase de 119 viviendas. Por el lado del negocio de alquiler patrimonial de oficinas, destaca la finalización y puesta en explotación del primer edificio promocionado por InmoCaixa, el edificio Visionary en Madrid.

Asimismo, tras los importantes cambios en la política monetaria de los principales bancos centrales, CriteriaCaixa ha incrementado en este primer semestre su exposición a la renta fija cotizada, con una cartera que alcanza un valor de mercado de 124 millones de euros, tras invertir 43 millones de euros.

Perfil financiero

Al cierre del primer semestre, la deuda bruta del Grupo Criteria se ha reducido hasta los 4.341 millones de euros, frente a los 4.922 millones de euros a 31 de diciembre de 2022, tras la amortización de una emisión de bonos senior de 750 millones de euros (de los cuales, 37 millones estaban en autocartera) que venció en el mes de mayo. Durante este periodo, CriteriaCaixa ha seguido gestionando activamente sus fuentes de financiación, con la firma de nuevos préstamos bilaterales por un importe total de 245 millones de euros.

CriteriaCaixa mantiene unos niveles de liquidez confortables de 777 millones de euros a 30 de junio, que incluye tanto la caja y equivalentes como las pólizas de crédito comprometidas y no utilizadas.

Las agencias de rating han ratificado a lo largo del primer semestre la calidad crediticia de CriteriaCaixa en BBB+ por parte de Fitch Ratings (perspectiva estable) y en Baa2 por parte de Moody’s (mejorando la perspectiva de estable a positiva).

ANEXOS

Cuenta de Resultados consolidada de gestión de CriteriaCaixa – Primer Semestre 2023:

Estructura del Grupo – Primer Semestre 2023: